前两天收到了一个朋友的咨询两融杠杆,如下图。

经过辗转反侧之后,这哥们儿终于下定决心清仓大部分A股和港股,开始定投纳斯达克指数了。

无独有偶,我前段时间在北京见了一个学土木的师弟,也准备这么干了。

这个师弟比我小7、8岁的样子,2018年才开始工作,有好几个民营的地产企业那时候风头正劲,他就进入了其中一家。

大学的时候,他就了解过股市和基金,不过没什么钱,就没动心思。

工作之后有同事介绍,他也开始偶尔玩玩股票和基金。

一开始搞得并不大。

当时地产行业的“高周转”模式一路高歌猛进,恨不得下午拿地晚上就画图。他虽然不用出图,但一天到晚也是忙得天旋地转。后来地产行业冷下来,他在一线仔细观察思考了一下,感觉裁员降薪只是“时间问题”。

于是乎,他开始认真考虑理财。

2020~2021,他的城市受影响不大,但晚上的酒局饭局少多了,所以刷视频就变成了主要娱乐活动。

那会儿他看了很多理财相关内容。

●什么你不理财、财不理你;

●什么核心资产永远涨;

●什么专业的人干专业的事。

他觉得这些博主:说得对。

另外,之前小打小闹买入的产品也都挣了一些钱,他感觉“投资也不难嘛~”,也增加了他大量投资的信心。

于是2020年底,他把大量的积蓄打到了账户里,而且因为他感到地产行业前景不明朗,所以想做做“人生对冲”:

地产不行,未来还得靠科技,买了不少港股的科技股。

我问他:你肯定也看看股票K线图啥的,就不怕这东西涨得太高了?你好歹也是地产从业者,价格太高会跌你能不知道?

他说:只要我及时撤退就成,地产不也这么玩儿么......

问题是,当意识到有泡沫,你得知道后面还有没有人来接盘。他以为后面还有人,但其实他就是最后一批人。

那会儿的自媒体,原来卖车的、卖美妆的、做情感的,全都看到股票基金市场火爆,过来做节目。能被覆盖到的人,差不多都被覆盖了。

这个周期,很多被基金和互联网公司股票伤到的人,都和我师弟挺像的。

一开始投资的时候小打小闹,后面行情来了、自媒体再煽风点火,越投越多搞成了“倒金字塔”加仓。

2018年入市,按理说他不至于亏那么多,但因为2020年底才开始重仓,下跌的时候当然相当受伤。

我问他:你自己不是知道要“及时撤退”么,而且你自己也经历过地产行业整顿,为啥就没卖港股那些科技股?

“哥,道理都懂,可真遇到了谁愿意认亏啊。也不是没遇到过反弹。但就贪,想等往高再弹一下,结果又继续下跌”。

这是交易的人性,不过还有个理由他没说。

一般炒股亏损都有个“心路历程”。

刚被套牢的时候,大概是前几个月吧,很多人总能用“还会回来”、“长期投资”之类的话术来麻醉自己,我记得当时自媒体的主要内容也都是打气、加油为主。

等被套的时间长了,有人就开始想着怎么自救了,什么调仓换股、什么高买低卖,但因为多数人没有这个能力,所以折腾几个月就意识到——还不如啥也不干呢。

第三阶段,基本在被套1~2年以后,人就变得麻木了。这时候最大的特点就,谁跟他们提基金、股票,他们跟谁急,甚至自己都不去App点开看了。而自媒体的这些人,受众都不关心投资了,这个阶段纷纷转型。

我师弟说,他之前关注的几个短视频大V,现在已经每天卖车、卖数码产品了....

他来找我咨询,要清仓A股和港股,这是进入到第四阶段了:断舍离。

断舍离就没有一定的时间范围了,有些人过个3~4年觉得受不了就清仓不玩了,有些人可能一放就是10几年,仿佛一切都没发生过。

但我师弟这个不同,他的断舍离是离开港股A股,拥抱美股。

最近他看到不少媒体大V在说“相信国运、定投纳指”之类的话,也刷到了动不动号称从最低点买到了英伟达,现在花天酒地的内容。

又激动了。

哪怕基金和港股有40%的浮亏,他也觉得应该尽快清仓然后拥抱美股。

这次他的计划比之前要周密一些,首先是不去买那些主动基金,号称专业的人干专业的事儿,但那个跌幅看起来,基金经理的表现和“专业”二字,没有半毛钱关系。

然后就是采用定投方式,2020年底的时候是一股脑买入,他感觉这次不能鲁莽了。

之前他老是看我写美股,也想听听我的意见。

我说复杂的理论,像是什么纳斯达克指数这一轮次上涨来自估值驱动,但盈利也没见好转;像是什么美股里面用期权的短期客越来越多;像是美国自己的投行对地产、汽车、耐用消费的调查也很不好看——这些都不细说。

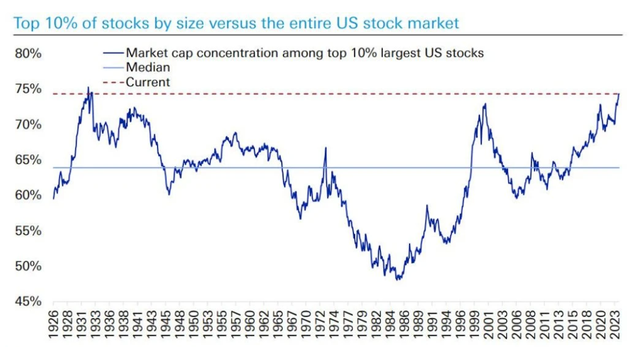

给你说个简单好理解的:你知道美股现在就靠几家大公司推动指数吧?

他:知道,英伟达不是嗷嗷涨么?

我:行,那就给你看个图,美股历史上,最大的10%的公司占总市值比重。

我:和现在很像的是哪年呢?1929年、1999年,一个是全世界大萧条、一个是互联网泡沫。

他:所以我才定投,美股不是牛长熊短么?跌下去也会回来的。

我:你是什么时候知道美股这个特点的呢?

他:最近......听短视频博主说的。

我:那博主什么时候起的得号?

(师弟打开手机现场往上翻)

他:今年初......

我:你看,早这帮自媒体咋不说这事儿,等涨这么多了才说?是不是又掉坑里了?

他:可这东西毕竟在国内还不普及啊,后面人多了,接盘的不也多么?

我:你觉得自己是典型人群么......有能力拿出几十万,然后亏了下一半之后还继续转战美股?

又变成这波最后一棒了。

他:牛长熊短,我忍得住,他们说美股一般最多1~2年也能回来了。

我:这个我同意,问题是你遇到1年给你跌30%,还能有信心不?回去看看2021年美股走势,一年指数跌30%你拿得住么?还是先多研究研究美股的玩儿法和套路,多看看宏观的书吧。

师弟若有所思,说回去再想想。

我观察身边很多中产,最近几年确实都焦虑,我也不知道能不能劝动他。

实际上我是不反对投资美股、欧股、日股,甚至印度或者中东股市的。

毕竟咱们未来的金融市场,肯定越来越发达,给普通人的投资方式也会越来越多。

中产这个群体,我观察在投资领域,属于一种比较“尴尬”的位置。

他们很好学,一般上学的时候就是学霸出身、工作以后也是优秀员工,所以他们会在各种渠道去学习相关知识。

和那些只把股票基金当成代码,啥也不学就过来投机的人相比,中产学习的欲望和学习的能力还是很强的。

但是和真正掌握投资技能的比,且不说一线知识欠缺,关键是没经验。

我遇到一些网友,说起理论相当头头是道,但实操的时候除了美股拿着不动等新高,啥也不会。

投资,没1~2个牛熊周期捶打,就没有切身体会。之前我师弟也说港股反弹就跑,但好几次给了机会,硬是没跑了。

我想了想,中产的另一个特点是他们不可能这辈子都不碰海外投资,所以我给师弟发了个微信。

兄弟,要尝试没关系,千万、千万记住少买,咱这点钱经不起折腾了......等你知道玩法以后, 也不晚。

30多岁的这一波中产,多数人都享受了2009年以后的美国低利率、中国经济快速成长,工资增长是肉眼可见。

过去几年,全世界都进入了新的周期,大家的压力也都来了。

但是根据我观察,只要不是高杠杆接盘高位的房子,只要不是2021年跟着自媒体冲进股市基金的,基本生活问题都不大。

出问题的,都是看着资本收入来钱快,或者觉得需要靠投资维持高收入的,行情没来的时候蹑手蹑脚、行情发展的时候犹犹豫豫,最后终于在山顶下定决心重仓。

最终被套。

买在无人问津时、卖在人声鼎沸时,这个投资哲学其实比理论知识,更准一些。

希望师弟不要被现在的美股,第二次收割。

(我的观点两融杠杆,现在美股不适合投资,大选结果明朗的时候可能差不多。美国短期国债、港股A股机会更好,实在不行空仓也成——空仓并不犯法。)